La usurpación de identidad de una persona, mediante la vía electrónica para pedir un préstamo a su nombre y luego realizar transferencias electrónicas con el que un delincuente obtiene dicho recurso económico, se ha vuelto un problema grave en México, que requiere de acciones legislativas inmediatas, en protección de los consumidores.

Mucha gente en México, opta por acudir a grandes tiendas comerciales que venden diversos electrodomésticos a crédito, para lo cual, les brindan un servicio vía electrónica, con préstamos de dinero al público en general, con sólo activar una app; pero, además brindan el servicio de banca, ofreciendo un servicio digital; tienda y banco son personas jurídicas distintas y operan en el mismo establecimiento.

Pues bien, les contaré la historia de una consumidora ama de casa, acostumbrada a comprar a crédito electrodomésticos en una de estas grandes tiendas, todas sus compras las hizo en forma presencial, siempre le pidieron su identificación oficial, su firma, incluso tiene que colocar su índice en un lector de biométricos, para evitar cualquier usurpación de identidad; tal situación, la hace sentir segura; por ello, aprovechando que un banco opera en las mismas instalaciones de la tienda, decide sacar una tarjeta de débito, dando su número celular para las notificaciones de movimientos bancarios, pidiendo que no se activaran los servicios digítales que brinda dicho banco, ya que no tiene la formación financiera para ello; en el citado banco, también utilizan lector de biométricos en cualquier operación bancaria en ventanilla.

Un buen día, se le daña el celular y acude a la tienda en compra de un nuevo celular a crédito, es atendida de una forma amable, adquiere su nuevo equipo, es auxiliada para que el celular cuente con su número telefónico; al otro día, se da cuenta que su celular no funciona, y acude a la tienda a exigir la garantía, pero esta vez, le informan que el celular se encuentra bien, que es un problema de la empresa telefónica, al siguiente día, se percata, que solicitaron un crédito a su nombre por la cantidad de treinta mil pesos, para ello activaron una app de la tienda y lo transfirieron a su cuenta que tiene en el banco, le informan que activó los servicios digitales del banco y transfirieron a diversas cuentas la totalidad del crédito que solicitaron a su nombre y además transfirieron el dinero que tenía en su cuenta de débito.

La ama de casa casi se infarta, cuando al presentar su reclamación el Banco le informa que su pretensión de desconocer las transferencias electrónicas, es improcedente; lo mismo ocurre en la tienda, le informan, que, por ser una cliente con un buen historial crediticio, le facilitaron el préstamo por treinta mil pesos, y que eso lo hicieron mediante la activación de la app, que en dado caso devuelva el dinero y cancelan la operación.

El crédito representa un interés elevado, ahora no sólo tiene la obligación de pagar el crédito, sino también el interés pactado mediante un servicio en línea.

El ama de casa nunca firmó ningún contrato bancario en el que autorizará los servicios digitales; ni tampoco realizo algún contrato con la tienda, para obligarse electrónicamente; no hay que olvidar que existen los contratos de adhesión que regula la Ley Federal de Protección al Consumidor, los cuales algunos son obligatorios conforme a las normas oficiales mexicanas, pero en el caso no hay esa obligatoriedad.

El ofrecer un préstamo al público en general, representa una actividad propia de la Banca y demás instituciones financieras; sin embargo, el esquema comercial de la citada tienda para evadir la legislación que regula a las instituciones financieras, es utilizar el préstamo mercantil, y todo lo referente al comercio electrónico regulado deficientemente por el Código de Comercio.

Hace tiempo, la Comisión Nacional Bancaria, intentó sancionar a uno de estos Bancos por dar tantas facilidades en el otorgamiento de créditos a personas de bajo recursos, generando deudas impagables, sin embargo, la Segunda Sala de la Suprema Corte de Justicia de la Nación en el amparo directo 5/2018, le concedió el Amparo y Protección de la Justicia Federal, avalando el argumento de que la capacidad de pago debe determinarse evaluando de manera integral elementos cualitativos y cuantitativos, dijo que no era suficiente que uno de estos aspectos fuera negativo para rechazar una solicitud de préstamo, ya que, de ese modo, una gran parte de la población que puede pagar un crédito no tendría acceso al mismo.

La Primera Sala de la Suprema Corte de Justicia de la Nación, resolvió a favor de los usuarios de servicios bancarios, una contradicción de tesis en la que estableció:

Registro digital: 2023157. Instancia: Primera Sala. Undécima Época. Materias(s): Civil. Tesis: 1a./J. 17/2021 (10a.). Fuente: Gaceta del Semanario Judicial de la Federación. Libro 1, Mayo de 2021, Tomo II, página 1752. Tipo: Jurisprudencia

TRANSFERENCIAS ELECTRÓNICAS BANCARIAS. CUANDO SE RECLAME SU NULIDAD, CORRESPONDE A LA INSTITUCIÓN BANCARIA DEMOSTRAR QUE SE SIGUIERON LOS PROCEDIMIENTOS ESTABLECIDOS NORMATIVAMENTE PARA ACREDITAR SU FIABILIDAD.

Hechos: Los Tribunales Colegiados de Circuito contendientes sostuvieron posturas distintas respecto a quién correspondía demostrar, en un juicio de naturaleza mercantil, la fiabilidad del mecanismo por el cual se efectuaron transferencias electrónicas de recursos mediante la utilización de plataformas digitales; así, uno estimó que cuando el cuentahabiente niega haber dado su autorización al banco para realizar la transferencia y la institución de crédito afirma que sí recibió la instrucción, corresponde al primero demostrar que el sistema que opera las firmas electrónicas carece de fiabilidad y, por tanto, que su cuenta fue saboteada electrónicamente; mientras que el otro sostuvo lo contrario, es decir, que corresponde a la institución bancaria soportar la carga probatoria de acreditar que las mismas se realizaron mediante el uso de los elementos de seguridad empleados para garantizar la certeza de las operaciones.

Criterio jurídico: La Primera Sala de la Suprema Corte de Justicia de la Nación determina que no puede presumirse la fiabilidad de la banca electrónica a partir de la mera acreditación de que una transferencia se llevó a cabo utilizando un determinado mecanismo de autenticación por parte del usuario. Al respecto, se establece que dicha presunción solamente se puede obtener una vez que la institución bancaria demuestre haber seguido el procedimiento exigido por las disposiciones de carácter general, aplicables a las instituciones de crédito, emitidas por la Comisión Nacional Bancaria y de Valores. En ese sentido, una vez acreditado que se siguió debidamente el procedimiento normativamente exigido de la institución financiera para la operación impugnada y que no se tuvo conocimiento de incidentes que comprometieran los datos del cuentahabiente, sólo entonces la carga de la prueba se le revertirá al usuario quien tendrá el deber de desvirtuar lo aportado por aquélla.

Justificación: Las disposiciones aludidas establecen la previsión de contenidos mínimos para el funcionamiento de la banca electrónica tratándose de las transferencias de recursos, dentro de los que destacan: a) la introducción de mecanismos complejos de autenticación del usuario divididas en cuatro categorías; b) el establecimiento de operaciones con las cantidades dinerarias máximas que pueden llevarse a cabo bajo determinado medio de autenticación; c) la necesidad de registrar previamente las cuentas de destino, así como el periodo mínimo que debe transcurrir antes de poder realizar la transferencia, según sea el caso; y, d) la obligación de generar comprobantes y notificar al usuario de las transacciones. Sin embargo, a partir de que actualmente se conocen diversas maneras de poder obtener fraudulentamente datos de los clientes o vulnerarse contenido electrónico para realizar operaciones sin el consentimiento de los usuarios, la presunción en el sentido de que las transferencias mediante mecanismos electrónicos son infalibles no puede prosperar, por lo que no es posible trasladar, en un primer momento, la carga de la prueba al usuario del servicio; máxime si se considera la tecnicidad de los sistemas digitales por medio de los cuales se presta el servicio de la banca electrónica lo que representa un obstáculo excesivo a efecto de que el usuario del servicio pudiera demostrar su pretensión, además de que el banco es quien cuenta con la infraestructura necesaria para generar la evidencia presentada ante los órganos jurisdiccionales.

De manera tal que la institución financiera es quien debe acreditar que los procedimientos de identificación que fueron utilizados durante la transacción y que fueron acordados con el usuario se emitieron correctamente, además de la fiabilidad del procedimiento que se utilizó para autorizar la transacción. Consecuentemente, una vez acreditado que se siguió el procedimiento normativamente exigido de la institución financiera para la operación impugnada y que no se tuvo conocimiento de incidentes que comprometieran los datos del cuentahabiente, sólo entonces la carga de la prueba se revertirá al usuario quien tendrá el deber de desvirtuar lo aportado por aquélla, sin que lo anterior implique la imposición a los bancos de una carga imposible consistente en la demostración de la fiabilidad abstracta de todo su sistema ante cualquier tipo de riesgo, sino sólo de aquellos que se pudieran llegar a materializar.

Contradicción de tesis 206/2020. Entre las sustentadas por el Primer Tribunal Colegiado en Materia Civil del Décimo Sexto Circuito y el Décimo Quinto Tribunal Colegiado en Materia Civil del Primer Circuito.17 de marzo de 2021. Cinco votos de las Ministras Norma Lucía Piña Hernández, Ana Margarita Ríos Farjat, y los Ministros Juan Luis González Alcántara Carrancá, Jorge Mario Pardo Rebolledo y Alfredo Gutiérrez Ortiz Mena. Ponente: Jorge Mario Pardo Rebolledo. Secretario: Jorge Arriaga Chan Temblador.

Tesis y/o criterios contendientes:

El emitido por el Primer Tribunal Colegiado en Materia Civil del Décimo Sexto Circuito, al resolver el juicio de amparo directo 171/2018, el cual dio origen a la tesis aislada XVI.1o.C.3 C (10a.), de título y subtítulo: «TRANSFERENCIA DE FONDOS REALIZADA VÍA PORTAL DE INTERNET. CUANDO EL CUENTAHABIENTE NIEGA HABER DADO AUTORIZACIÓN AL BANCO PARA SU REALIZACIÓN Y ÉSTE AFIRMA HABER RECIBIDO LA INSTRUCCIÓN RELATIVA, CORRESPONDE AL PRIMERO DEMOSTRAR QUE EL SISTEMA QUE OPERA LAS FIRMAS ELECTRÓNICAS CARECE DE FIABILIDAD Y, POR TANTO, QUE SU CUENTA FUE SABOTEADA ELECTRÓNICAMENTE.»; en el Semanario Judicial de la Federación del viernes 19 de octubre de 2018 a las 10:29 horas y en la Gaceta del Semanario Judicial de la Federación, Libro 59, Tomo III, octubre de 2018, página 2526, con número de registro digital: 2018223; y,

El sustentado por el Décimo Quinto Tribunal Colegiado en Materia Civil del Primer Circuito, al resolver el juicio de amparo directo 176/2020, en el que determinó que cuando se reclame la nulidad de transferencias electrónicas, le corresponde a la institución bancaria soportar la carga probatoria de acreditar que las mismas se realizaron mediante el uso de los elementos de seguridad empleados para garantizar la fiabilidad de las operaciones y, además, que el sistema electrónico es fiable y que, por ende, no fue saboteado durante el lapso en que se realizó la transferencia electrónica impugnada.

Tesis de jurisprudencia 17/2021 (10a.). Aprobada por la Primera Sala de este Alto Tribunal, en sesión privada a distancia de veintiuno de abril de dos mil veintiuno.

Esta tesis se publicó el viernes 21 de mayo de 2021 a las 10:26 horas en el Semanario Judicial de la Federación y, por ende, se considera de aplicación obligatoria a partir del lunes 24 de mayo de 2021, para los efectos previstos en el punto noveno del Acuerdo General Plenario 1/2021.

Siguiendo las directrices de la anterior contradicción de tesis, se emitió la siguiente:

Registro digital: 2023485. Instancia: Tribunales Colegiados de Circuito. Undécima Época. Materias(s): Civil. Tesis: XXII.1o.A.C.11 C (10a.). Fuente: Semanario Judicial de la Federación. Tipo: Aislada

NULIDAD DE TRANSFERENCIAS ELECTRÓNICAS EFECTUADAS A TRAVÉS DEL SISTEMA DE BANCA POR INTERNET. PARA QUE LA INSTITUCIÓN BANCARIA GOCE DE LA PRESUNCIÓN CONTENIDA EN LOS ARTÍCULOS 90 Y 90 BIS DEL CÓDIGO DE COMERCIO, DEBE ACREDITAR QUE LA OPERACIÓN SE REALIZÓ ATENDIENDO A LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LAS INSTITUCIONES DE CRÉDITO, AL CONTRATO BANCARIO CELEBRADO CON EL USUARIO Y QUE EL SISTEMA ELECTRÓNICO UTILIZADO PARA REALIZAR AQUÉLLAS ES FIABLE, CON LA CONCURRENCIA DEL PERITAJE EN LA MATERIA. Conforme a los artículos 1194, 1195 y 1196 del Código de Comercio, la carga de la prueba de los hechos controvertidos se impone a la parte que tenga mayor facilidad para aportar los medios conducentes y a quien desconoce una presunción legal que tiene a su favor el colitigante. Ahora bien, de conformidad con las Disposiciones de carácter general aplicables a las instituciones de crédito, emitidas por la Comisión Nacional Bancaria y de Valores y publicadas en el Diario Oficial de la Federación el 2 de diciembre de 2005, las instituciones bancarias podrán acordar con los usuarios el servicio de banca por Internet, para lo cual deben asegurar que las operaciones estén consentidas por los cuentahabientes, a través del uso de identificadores de usuarios, contraseñas y factores de autenticación de las categorías 2, 3 y 4 señaladas en el artículo 310 de esas disposiciones. Además, tienen la obligación de generar y preservar registros, bitácoras, huellas de auditoría de las operaciones y servicios que contengan, por lo menos, los accesos realizados por los usuarios; la fecha, hora, número de cuenta origen, cuenta destino y demás información que permita identificar el mayor número de elementos involucrados en el acceso y operación de los medios electrónicos; los datos de identificación del dispositivo de acceso utilizado para realizar la operación de que se trate y los protocolos de Internet o similares. En ese orden de ideas, son las instituciones bancarias quienes poseen la información para acreditar la fiabilidad del sistema electrónico y el empleo de las claves de seguridad; por lo que, en los casos en los que se demanda la nulidad de una transferencia bancaria efectuada a través del sistema de banca por Internet, si la institución bancaria quiere gozar de la presunción contenida en los artículos 90 y 90 bis del Código de Comercio, debe acreditar que la operación se realizó atendiendo a las disposiciones de carácter general citadas, al contrato bancario celebrado con el usuario y que el sistema electrónico utilizado para realizar las transferencias electrónicas es fiable, es decir, que no fue vulnerado; medios de convicción que requerirán de la concurrencia de los correspondientes peritos en la materia.

PRIMER TRIBUNAL COLEGIADO EN MATERIAS ADMINISTRATIVA Y CIVIL DEL VIGÉSIMO SEGUNDO CIRCUITO.

Amparo directo 322/2020. 22 de enero de 2021. Unanimidad de votos. Ponente: Ramiro Rodríguez Pérez. Secretaria: María Fernanda Montes Collantes.

Nota: En relación con el alcance de la presente tesis, destaca la diversa jurisprudencial 1a./J. 17/2021 (10a.), de título y subtítulo: «TRANSFERENCIAS ELECTRÓNICAS BANCARIAS. CUANDO SE RECLAME SU NULIDAD, CORRESPONDE A LA INSTITUCIÓN BANCARIA DEMOSTRAR QUE SE SIGUIERON LOS PROCEDIMIENTOS ESTABLECIDOS NORMATIVAMENTE PARA ACREDITAR SU FIABILIDAD.», publicada en el Semanario Judicial de la Federación del viernes 21 de mayo de 2021 a las 10:26 horas y en la Gaceta del Semanario Judicial de la Federación, Undécima Época, Libro 1, Tomo II, mayo de 2021, página 1752, con número de registro digital: 2023157.

Esta tesis se publicó el viernes 27 de agosto de 2021 a las 10:35 horas en el Semanario Judicial de la Federación.

La Ley de Instituciones de Crédito, contiene tipos penales, entre los cuales, se establece:

ARTÍCULO 113 BIS- A quien en forma indebida utilice, obtenga, transfiera o de cualquier otra forma, disponga de recursos o valores de los clientes de las instituciones de crédito o de los recursos o valores de estas últimas, se le aplicará una sanción de cinco a quince años de prisión y multa de quinientos a treinta mil días de salario.

Si quienes cometen el delito que se describe en el párrafo anterior son funcionarios o empleados de las instituciones de crédito o terceros ajenos, pero con acceso autorizado por éstas a los sistemas de las mismas, la sanción será de siete a quince años de prisión y multa de mil a cincuenta mil días de salario

La defensa legal de esa pobre ama de casa, será largo y tortuoso, de inicio tendrá que acudir a la Comisión Nacional para la Protección y Defensa de los usuarios de Servicios Financieros a presentar una queja contra el Banco; una queja en la Procuraduría Federal del Consumidor en contra de la tienda, y una denuncia de hechos por la usurpación de su identidad.

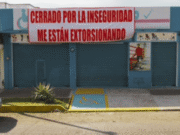

Sin duda alguna, se requieren de acciones legislativas inmediatas, para evitar afectaciones a personas de bajos recursos económicos, sin instrucción financiera, ni tecnológica, que están sufriendo tales conductas delictivas, que día a día, se incrementan en México, con la aquiescencia de las autoridades, ya que a sabiendas de este fenómeno no legislan en protección a los consumidores.

Édgar Santos Neri Martínez

Abogado postulante y profesor universitario de las materias de Amparo, Derecho Constitucional y Juicios Orales en materia penal.

Facebook: Édgar Santos Neri Martínez