Las condonaciones fiscales son una de las herramientas más controvertidas dentro de las políticas tributarias a nivel global, y México no es la excepción. Estas medidas permiten que individuos o empresas regularicen su situación fiscal, pagando una parte de los tributos adeudados a cambio de la exoneración de penalidades, recargos o multas. Aunque a primera vista puedan parecer una solución atractiva tanto para el gobierno, que necesita recursos, como para los contribuyentes, que buscan una salida legal a su situación, las críticas a esta práctica son abundantes. Muchos expertos ven en las condonaciones fiscales un incentivo para que la evasión persista, erosionando la cultura del cumplimiento y perpetuando la desigualdad. En este análisis, exploraremos los pros y contras de las condonaciones fiscales en México, preguntándonos si realmente logran su objetivo de aumentar la recaudación sin fomentar la evasión.

En México, las condonaciones fiscales han sido utilizadas en varias ocasiones, sobre todo en tiempos de crisis económica o cuando se busca estabilizar las finanzas públicas. Básicamente, estas medidas ofrecen una ventana de tiempo durante la cual los evasores pueden confesar sus deudas con el fisco y pagar solo una fracción de lo que originalmente debían, con la ventaja de evitar las consecuencias penales y civiles que normalmente enfrentarían. Los gobiernos suelen justificar estas medidas bajo el argumento de que son una forma pragmática de recaudar fondos rápidamente, sin tener que enfrentarse a largos y costosos procesos judiciales.

Desde la perspectiva del Estado, las condonaciones fiscales ofrecen una solución inmediata para aumentar la recaudación en momentos de necesidad urgente. El dinero recuperado puede ser utilizado para financiar proyectos de infraestructura, programas sociales o para mitigar déficits presupuestarios. Además, las condonaciones permiten al gobierno liberar recursos que de otro modo se gastarían en costosas auditorías y litigios, lo que las convierte en una herramienta fiscalmente eficiente, al menos en el corto plazo.

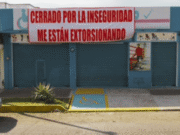

Sin embargo, el argumento pragmático que sostiene la aplicación de condonaciones fiscales esconde varios problemas profundos. Uno de los principales riesgos es que estas políticas pueden erosionar la cultura del cumplimiento fiscal. En México, un país donde la informalidad y la evasión fiscal son prácticas extendidas, la implementación periódica de condonaciones puede enviar un mensaje equivocado a los contribuyentes. Los ciudadanos que cumplen con sus obligaciones fiscales de manera regular podrían sentirse traicionados al ver que quienes no lo hacen son beneficiados con reducciones significativas en sus deudas. Esto socava la confianza en el sistema tributario y debilita el sentido de justicia y equidad en el manejo de los recursos públicos.

Además, las condonaciones fiscales pueden crear un incentivo perverso para la evasión futura. Si los contribuyentes perciben que cada cierto tiempo el gobierno implementará una condonación, podrían sentirse tentados a evadir impuestos con la expectativa de que eventualmente podrán regularizar su situación con un costo mucho menor que si hubieran cumplido desde el principio. En México, esta percepción no es infundada. En años recientes, hemos visto varios ejemplos de condonaciones fiscales masivas, especialmente a grandes corporaciones, lo que refuerza la idea de que el sistema favorece a aquellos con los recursos para navegar las complejidades fiscales del país.

Esto nos lleva a otro punto crucial: las condonaciones fiscales en México suelen beneficiar de manera desproporcionada a los grandes contribuyentes. A lo largo de los años, han surgido numerosos casos de grandes empresas que han sido beneficiadas con la exoneración de sumas multimillonarias en impuestos. Según datos revelados por el Servicio de Administración Tributaria (SAT), entre 2007 y 2018 se condonaron más de 400 mil millones de pesos en impuestos, siendo las grandes corporaciones los principales beneficiarios. Esto deja en desventaja a los pequeños contribuyentes, quienes no solo deben cumplir con sus obligaciones fiscales de manera regular, sino que también ven cómo el peso de la recaudación se carga sobre sus hombros, mientras los más poderosos eluden sus responsabilidades.

Desde la perspectiva de justicia fiscal, esto es altamente problemático. En un país con altos niveles de desigualdad como México, las condonaciones fiscales refuerzan la percepción de que el sistema está diseñado para favorecer a unos pocos, mientras la mayoría cumple con la carga tributaria. Este tipo de prácticas alimenta el resentimiento social y debilita la cohesión social. Además, cuando los ciudadanos perciben que el sistema no es equitativo, la confianza en las instituciones disminuye, lo que puede generar mayores niveles de corrupción y prácticas ilegales.

Desde el punto de vista económico, las condonaciones fiscales tampoco son una solución sostenible. Si bien es cierto que pueden generar ingresos a corto plazo, no abordan los problemas estructurales que existen en el sistema fiscal mexicano. En lugar de buscar soluciones temporales para paliar la evasión, México necesita invertir en una reforma profunda de su administración tributaria, mejorar la capacidad de fiscalización del SAT y asegurarse de que las sanciones para quienes evaden impuestos sean lo suficientemente severas como para disuadir estas prácticas en el futuro. Sin estas reformas, las condonaciones fiscales seguirán siendo parches temporales que no solucionan los problemas de fondo.

Otro aspecto que debe ser considerado es el impacto en la economía informal. En México, la informalidad representa una gran parte del PIB, y muchos de los actores que operan en este sector lo hacen al margen del sistema tributario. Las condonaciones fiscales, al estar dirigidas principalmente a quienes ya están en el sistema, no hacen nada por integrar a la economía informal. En lugar de ampliar la base tributaria y hacer el sistema más equitativo, estas medidas pueden consolidar las prácticas de evasión en ciertos sectores, mientras que aquellos que ya están al margen del sistema continúan sin ser gravados.

Entonces, ¿qué alternativas existen? Para muchos expertos, la solución no está en continuar ofreciendo condonaciones fiscales periódicas, sino en construir un sistema fiscal más eficiente, transparente y equitativo. Esto requiere una mayor inversión en la administración tributaria y en la capacidad de auditoría del Estado. También implica una mayor voluntad política para enfrentar a los grandes evasores, quienes a menudo tienen una influencia significativa sobre las decisiones políticas. Para cambiar este paradigma, es fundamental que se apliquen sanciones más severas a quienes evaden impuestos y se elimine la posibilidad de condonaciones futuras que beneficien a los más poderosos.

En este sentido, la transparencia en el uso de los recursos públicos también juega un papel fundamental. Los ciudadanos están más dispuestos a cumplir con sus obligaciones fiscales cuando perciben que sus impuestos se utilizan de manera efectiva y en beneficio de la sociedad. En México, mejorar la percepción de que el gobierno gestiona los recursos públicos de manera justa y equitativa podría tener un impacto significativo en el cumplimiento fiscal a largo plazo.