Por Rubén Moya Bocanegra

En la reforma fiscal del 2020 nuestros legisladores agregaron el artículo 69-B Ter al Código Fiscal de la Federación, por medio del cual fue delimitado quién puede ser considerado como Tercero Colaborador Fiscal y cuáles son los requisitos para tener esta calidad legal; aunado a lo anterior, en la Regla 1.12. de la Resolución Miscelánea Fiscal para 2020, se plasmó la mecánica para que la recién creada figura pudiera aportar la información y documentación que obre en su poder. En el argot jurídico lo identificamos como El Soplón Fiscal.

Bueno, pero y, en palabras normales, ¿Quién es y qué hace exactamente este Soplón Fiscal? Las autoridades hacendarias de nuestro país se idearon esta figura para distinguir a esa persona (amigo, hermano, primo, empleado, proveedor, conocido, cliente) que desee otorgar a las autoridades información y pruebas de un contribuyente que esté involucrado en la compra y venta de facturas o algún otro delito fiscal.

¿Cómo? ¿Una persona que quiera aportar información de los delitos fiscales cometidos por alguien más, así, porque sí? Suena medio raro, ¿No? ¿Quién va a querer andar acusando a los famosos factureros y las empresas que tienen de clientes? Menos en un país donde en 2021 hubo 33,308 homicidios dolosos (cifras de INEGI). Es cierto, a reserva de que haya algún empleado corrido medio resentido por ahí, o que me caiga mal mi primo, la verdad es que el mexicano promedio le huiría a la posibilidad de ser catalogado como el nuevo Soplón Fiscal del Gobierno.

Bueno y entonces, ¿Quiénes son a los afortunados ganadores del título de Tercero Colaborador Fiscal? El Código Fiscal de la Federación advierte que solo podrá ser un Soplón Fiscal aquella persona que no haya participado en la expedición, adquisición o enajenación de facturas que amparen operaciones inexistentes, pero que cuente con información que no obre en poder de la autoridad fiscal, relativa a contribuyentes que hayan cometido delitos fiscales; sin embargo, en la realidad, muchos soplones fiscales son las Doña Mary de las residencias de los accionistas o de las oficinas donde fabrican sus operaciones simuladas. ¿Cómo que Doña Mary?

Una gran verdad es que varios factureros de nuestro país, incorporan dentro de la estructura accionaria de las empresas que utilizan para materializar sus operaciones simuladas al personal doméstico y/o empleados de bajo nivel y los colocan en puestos clave o como representantes legales, para que, si llega alguna autoridad a tocar la puerta y con intenciones de investigar o auditar, sea Doña Mary quien pague los platos rotos. Triste, pero cierto y, ahí es cuando la autoridad -encamina- a Doña Mary para que les relate todo lo que sabe o ha visto de sus patrones, convirtiéndola en una Soplona Fiscal.

Si bien, la anterior táctica es empleada por las autoridades para judicializar o robustecer sus carpetas de investigación y/o procesos de auditoría; lo cierto es que la ya mencionada Regla 1.12. de la Resolución Miscelánea Fiscal señala que la información proporcionada por un Soplón Fiscal deberá ser suficiente para acreditar directa o indirectamente la ausencia de activos, personal, infraestructura o capacidad material del contribuyente que llevó a cabo las operaciones inexistentes a través del tráfico de facturas, debiendo además, narrar los hechos con los que explique detalladamente el o los esquemas de operación del contribuyente, precisando exactamente la relación o posición entre este y otros contribuyentes, indicando además las circunstancias de modo, tiempo y lugar de las operaciones por lo que no siempre, Doña Mary es la estocada final-.

Ahora bien, aun cuando existen algunos testimonios de reubicaciones de domicilio de ciertos soplones por la gravedad y veracidad de sus relatos e información proporcionada; lo cierto es que el último párrafo del artículo 69-B Ter del Código Fiscal señala que la única retribución para un Tercero Colaborador Fiscal por proporcionar información sólida y verificable en contra de un facturero, es ser candidato para participar en la Lotería Fiscal (lo cual no es nada más que un sorteo donde un contribuyente puede ganar el reembolso de algún gasto hecho por un medio electrónico) ¿Valdrá la pena arriesgar la vida de uno, delatando a los grupos criminales más sofisticados del país, por el chance de participar en un sorteíto de Hacienda? Tampoco lo creo.

Cabe recalcar que en esta versión tropical del Witness Protection Program, las autoridades mexicanas sí reservan la identidad del Soplón Fiscal, ello, pues es del máximo interés del Gobierno que el aportante se mantenga vivo hasta que le hayan drenado hasta la última gota de información; sin embargo, ya que aportó todo, su recompensa (en lugar de mandarlo a vivir a El Sargento, Baja California o a El Cuyo, Yucatán) es permitirle entrar a unos sorteítos. Irrisorio.

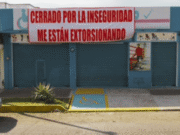

Piénsenlo dos veces antes de entrar aquí y aportar información voluntariamente:

Rubén Moya Bocanegra

Maestro en derecho fiscal y administrativo de la Facultad de Derecho de la Barra Nacional de Abogados y socio de las áreas fiscal y administrativa de Sabag, Becker & Gerrit Cohen.